Nel precedente contributo abbiamo delineato i tratti essenziali del Rendiconto finanziario, uno strumento di fondamentale importanza per tenere sotto controllo in modo semplice ma efficace le dinamiche della liquidità aziendale.

Per il modo in cui è costruito, infatti, il Rendiconto è in grado di fornirci tutta una serie di preziose informazioni in merito a come (e dove, in quali macroaree) l’impresa è stata in grado di creare o assorbire liquidità.

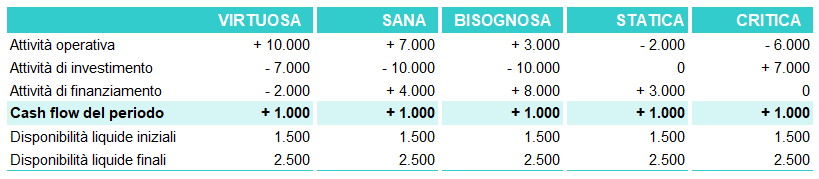

Immaginiamo ad esempio 5 imprese, le quali alla fine dell’anno t–1 hanno tutte disponibilità liquide pari a 1.500, che diventano per tutte 2.500 nell’anno t.

Tutte e 5 le imprese, quindi, nel corso dell’anno t hanno generato cassa per 1.000.

Il tutto è riepilogato nella tabella seguente.

Se si giudicano le 5 imprese considerando esclusivamente sul piano quantitativo il cash flow generato nel corso dell’anno, sembrerebbero aver performato tutte allo stesso modo, creando cash flow per 1.000.

Tuttavia, a un esame più attento, vi sono delle differenze significative tra un’impresa e l’altra:

- L’impresa VIRTUOSA, grazie al suo core business, ha prodotto liquidità per 10.000 con cui ha potuto non solo finanziare rilevanti investimenti in nuovi macchinari per 7.000, ma anche ridurre l’indebitamento (o distribuire dividendi, il concetto è il medesimo) per 2.000. I restanti 1.000 sono andati a incrementare la liquidità iniziale, che nel corso dell’esercizio è passata così da 1.500 e 2.500.

- L’impresa SANA, grazie alla sua attività tipica ha generato liquidità per 7.000 con cui ha potuto finanziare il 70% di rilevanti investimenti in nuovi macchinari (che sono costati in tutto 10.000). Il restante 30% dei nuovi macchinari è stato pagato ricorrendo a un nuovo finanziamento per 4.000. La parte del finanziamento rimasta inutilizzata è andata a incremento della liquidità iniziale, che è passata anche stavolta da 1.500 e 2.500.

Rispetto al caso precedente questa impresa, pur essendo sana, è costretta comunque ad aumentare il suo indebitamento, con conseguente aggravio in termini di interessi passivi.

- L’impresa BISOGNOSA, grazie alla sola attività operativa ha prodotto liquidità per 3.000 con cui ha potuto finanziare solo il 30% di rilevanti investimenti in nuovi macchinari (che sono costati in tutto 10.000). Per finanziare il restante 70% dei nuovi macchinari è stata costretta a indebitarsi per ben 8.000. La parte del finanziamento rimasta inutilizzata è andata a incremento della liquidità iniziale, passata come ben sappiamo da 1.500 e 2.500.

Rispetto al caso precedente questa impresa si troverà in futuro a dover pagare interessi passivi ancora più alti.

- L’impresa STATICA non è stata in grado col suo core business di generare liquidità. La cassa bruciata con l’operatività aziendale è stata pari a 2.000. Inoltre, nell’attesa di capire come muoversi per uscire da questa situazione difficile, non ha effettuato nuovi investimenti. L’impresa, forte (ancora per poco!) della sua fama passata, è riuscita comunque a indebitarsi per 3.000, riuscendo così a tamponare l’assorbimento di liquidità provocato dalla gestione operativa. La parte del finanziamento rimasta inutilizzata è andata a incremento della liquidità iniziale, passata anche stavolta da 1.500 e 2.500.

Rispetto al caso precedente, l’impresa si troverà in futuro a dover pagare interessi passivi probabilmente più bassi; tuttavia, oltre al grave problema della scarsa liquidità generata dall’attività operativa, potrebbe avere serie difficoltà anche in termini di capacità produttiva, dal momento che non ha effettuato investimenti.

- L’impresa CRITICA con la sua attività operativa ha bruciato cassa per 6.000. La situazione è decisamente compromessa e l’impresa non è riuscita a trovare supporto né dalle banche, né dagli stessi soci. Pertanto, per far fronte alle esigenze di cassa è stata costretta a disinvestire, vendendo una parte consistente dei suoi macchinari (7.000) per ottenere liquidità. Anche in quest’ultimo caso, la parte del disinvestimento rimasta inutilizzata è andata a incremento della liquidità iniziale, passata come al solito da 1.500 e 2.500.

Rispetto ai casi precedenti stavolta, in assenza di significative strategie, la prosecuzione dell’attività è fortemente a rischio: la dismissione di macchinari ha ridotto la già compromessa capacità produttiva, il che in futuro non potrà che far peggiorare ulteriormente la capacità della gestione operativa di generare cassa, con conseguente ulteriore deterioramento delle condizioni generali dell’impresa.

Questi esempi, pur essendo volutamente estremizzati, dimostrano quanto sia importante che l’imprenditore smetta di navigare a vista e intraprenda sin da subito un percorso di consulenza e di affiancamento che lo porti a una maggiore consapevolezza dei numeri della sua azienda, ma senza aspettare sempre l’ultimo momento, quando cioè le cose iniziano a prendere una piega preoccupante, e riprendere in mano il timone dell’azienda per eventuali manovre correttive diventa allora davvero complicato.